2025年4月中旬:米国株ポートフォリオ公開!

マイケル・ウィギンズ・ デ・オリベイラ

マイケル・ウィギンズ・ デ・オリベイラ- 本稿では、2025年4月18日時点の私の米国株ポートフォリオのアップデートを共有していきます。

- ポートフォリオのアップデートは、当レポートを通じて、毎月2回、初旬と中旬に共有しており、ポートフォリオ内のテクノロジー関連銘柄については、2025年から2026年の目標株価や成長見通しを示しています。

- SaaSやフィンテック企業の中でも、収益の大半を米国から得ている企業に注目しており、その理由としては、関税は主に輸入品に対して課され、サービスにはほとんど影響しないと考えているためです。

- 景気後退やインフレへの懸念がある中で、これらのソフトウェア企業は市場で不当に低く評価されている状況にあります。

- SaaSやフィンテック企業は、現在の経済の不確実性を乗り越えるための優れたポジションにあり、投資先として魅力的な存在であるように見えます。

- 投資家は景気後退への不安や関税の不透明感といった変動的な環境に直面していますが、米国株式市場はすでに大きな下落を経験しているのも事実です。

2025年4月中旬:米国株モデルポートフォリオ・アップデート

追加

なし

除外

なし

新しい読者の皆さんへ

景気後退への懸念や関税に関する雑音が飛び交う中で、現在の市場環境は厳しいものとなっています。ただ正直なところ、そうした悪材料の多くはすでによく知られており、私は市場にかなり織り込まれていると考えています。

そして、私は、米国からの収益比率が高いSaaSやフィンテック企業への投資が、今の状況を乗り越えるうえで有利だと考えています。これまでのところ、関税は主に米国に輸入されるモノに焦点が当てられており、ソフトウェアやフィンテックのようなサービスには影響していないようです。もちろん、インフレや金利などリスクは残っていますが、全体的に見れば、すでに多くの悪材料が株価に反映されており、こうした企業の株が割安で放置されている状況だと思います。

株価が安くなるのは、先行きに不安があるときだけです。タダで利益が得られることはありません。割安なときに買わないのであれば、一体いつ買うのでしょうか?

私は分析の際に、PEGレシオを応用した指標を使っています。ただし、通常の利益ではなくフリーキャッシュフローを用いています。

私のレポートにおいて、最初は情報量が多く戸惑うかもしれませんが、以下に私の投資戦略のポイントをまとめています。

✅ 私の保有銘柄について

私が保有する銘柄は「転換点にあるビジネス」です。そのため、良い時期も悪い時期もありますが、最終的には市場が新しいストーリーを評価してくれると考えています。

✅ 1銘柄の上限は5%

いかなる場合も、1銘柄に対する投資比率はポートフォリオ全体の5%を超えないようにしています。

✅ 投資を2回に分ける

最初の2.5%はレポートの執筆タイミングで購入し、残りの2.5%は4~6週間後に、より低い価格で追加購入を目指しています。安値のタイミングは必ず訪れるので、焦らず待つようにしています。

✅ モデルポートフォリオの更新頻度

モデルポートフォリオのアップデートに関するレポートは、毎月2回、月初と中旬に執筆していきます。

✅ レーティング

強気にレーティングしている銘柄は、私が今後の見通しに自信を持っている銘柄である一方、中立としている銘柄は近々ポートフォリオから除外予定です。

この投稿は月に2回更新しており、毎月1日頃と月の中頃に更新しています。

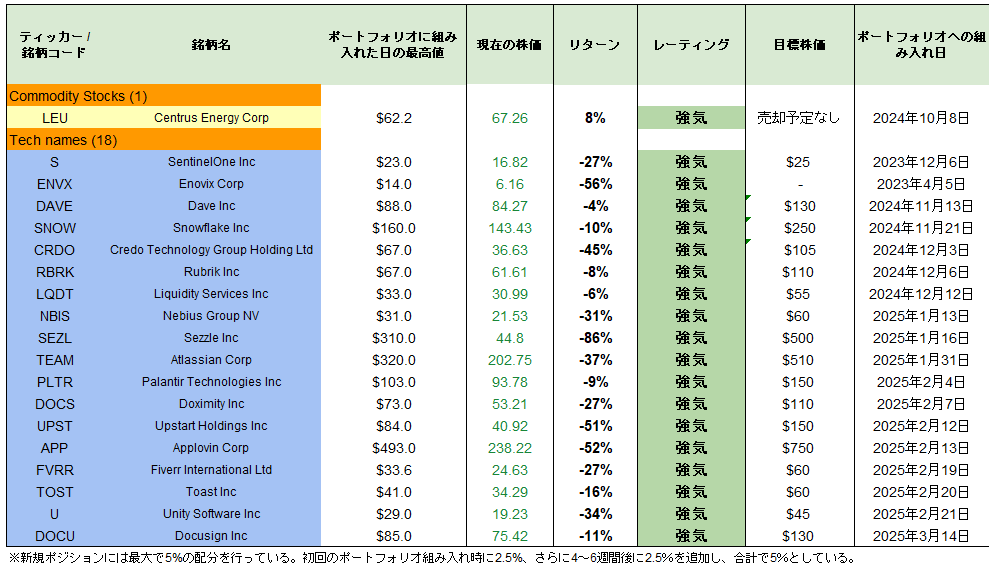

(出所:筆者作成)

以下は各ポジションの簡単な概要です。(各銘柄に関する最新の分析レポートについては、検索ページよりご覧ください)

(出所:筆者作成)

現在、ポートフォリオ内では現金を保有しておりません。

・黄色は「中立」を意味しており、黄色で示されている銘柄は近いうちに除外予定です。

・上記の通り、ポートフォリオ全体の約5%を原子力関連に投資しており、セントラス・エナジー(LEU)が私のウラン関連投資です。

・セントラス・エナジー(LEU)とエノビックス(ENVX)の2銘柄のみが長期保有対象です。他のポジションはすべて、今後12~18か月以内、またはそれより早く売却する予定です(詳細は各銘柄の分析レポートをご覧ください)。

・ポートフォリオは均等配分を維持することを目指しています。これは一見簡単そうに見えますが、実際のオペレーションは難しというのが実情ですが、この方針を続けます。今後、新規に保有する銘柄はすべてポートフォリオの5%ずつの比率とすることを目安としています。

過去の売却済み銘柄一覧

下記の売却済みの銘柄に関するレポートも、インベストリンゴのプラットフォーム上よりご覧いただけます。

(出所:筆者作成)

🚀お気に入りのアナリストをフォローして最新レポートをリアルタイムでGET🚀

マイケル・ウィギンズ・ デ・オリベイラ氏はテクノロジー銘柄やエネルギー銘柄に関するレポートを毎週複数執筆しており、プロフィール上にてフォローをしていただくと、最新のレポートがリリースされる度にリアルタイムでメール経由でお知らせを受け取ることができます。

さらに、その他のアナリストも詳細な分析レポートを日々執筆しており、インベストリンゴのプラットフォーム上では「毎月約100件、年間で1000件以上」のレポートを提供しております。

そのため、オリベイラ氏の最新レポートに関心がございましたら、是非、フォローしていただければと思います!

米国株モデル・ポートフォリオの銘柄一覧

各銘柄の最新の分析レポートについては、インベストリンゴのプラットフォーム上にて「👉検索ページ」よりご確認いただければと思います。また、ポートフォリオに新たに追加、或いは、除外する際、並びに、各銘柄の決算や関連ニュースの直後にはリアルタイムで詳細な分析レポートを執筆しておりますのでお見逃しなく!

原子力関連銘柄(1銘柄)

※この銘柄は、どのような価格であっても、しばらくの間売却する予定はありません。

セントラス・エナジー(LEU)

この企業はウラン濃縮を行う米国唯一の企業です。セントラス・エナジーは発電所向けに濃縮ウランを供給しています。

テクノロジー関連銘柄(18銘柄)

SaaSやフィンテック企業はサービス業であるため、関税戦争の影響を受けにくいと考えらています。一方で、CRDO、NBIS、SMCI、ENVXのようにハードウェアを扱う企業は、影響を受ける可能性があると見ています。

センチネルワン / SentinelOne(S)

この銘柄については、2025年夏までに1株25ドルでの売却を予定しています。株価が40ドルに達するか、2025年夏になるかのいずれか早い方で売却予定です。

エノビックス / Enovix(ENVX)

この企業は2026年まで売上が見込めません。いわゆる「プレ・レベニュー企業」であるため、売上のない企業に投資するリスクを十分ご理解ください。そのため、長期保有前提の銘柄であると考えています。

デイブ / Dave(DAVE)

2025年には約9,000万ドルのフリーキャッシュフローを見込んでおり、将来の予想フリーキャッシュフローの10倍で評価されています。

クレド・テクノロジー / Credo Technology(CRDO)

ハイパースケーラーやAIアプリケーションの需要を背景に、2026年度まで年率80%の売上成長が期待されており、強い受注拡大が見込まれています。2026年初頭までに1株105ドルを目標としています。

ルーブリック / Rubrik(RBRK)

サイバーレジリエンス分野のリーダーであり、年間経常収益(ARR)が10億ドルを突破し、前年比38%の成長を続けています。2026年初頭までに1株110ドルを目標としています。

リクイディティ・サービシズ / Liquidity Services(LQDT)

無借金のバランスシートを背景に、今後12か月で30%超の年平均成長率(CAGR)が見込まれています。2026年初頭までに1株55ドルを目標としています。

ネビウス・グループ / Nebius Group(NBIS)

元ヤンデックスが手がけるハイパースケーラー型データセンター事業です。目標株価は1株60ドルです。

セズル / Sezzle(SEZL)

カナダを拠点とするBNPLモデルの企業で、高い収益性を誇ります。2026年夏までに株価目標は1株500ドル(株式分割前ベース)です。

アトラシアン / Atlassian(TEAM)

業績ガイダンスの上方修正と収益性の向上により、来年の予想フリーキャッシュフローの41倍というバリュエーションでも魅力的な銘柄であると考えています。株価目標は2026年夏までに1株510ドルです。

パランティア・テクノロジーズ / Palantir Technologies(PLTR)

説明不要の銘柄です。85%超の成長ルールに該当する可能性があり、「金(Gold)」と称される存在です。株価目標は2026年夏までに1株150ドルです。

ドキシミティ / Doximity(DOCS)

医療従事者向けのネットワーキングや遠隔医療サービスを提供するプラットフォームです。「57%ルール」に該当し、2026年夏までに株価目標は1株110ドルです。

アップスタート / Upstart(UPST)

2022年には大きく値を下げましたが、それを理由に見過ごすべきではないと考えています。すでに事業は再成長しており、急成長とフリーキャッシュフローの両立が見込まれています。株価目標は2026年夏までに1株150ドルです。

アップラビン / AppLoving(APP)

この銘柄が私のポートフォリオ銘柄として何度選ばれたかもはや数えきれません。2026年夏までに株価目標は1株750ドルです。

ファイバー / Fiverr(FVRR)

将来の予想フリーキャッシュフローの13倍という現在のバリュエーションは非常に魅力的で、アクティブユーザーが10%減少するという前提もすでに織り込まれていると考えています。株価目標は2026年夏までに1株60ドルです。

トースト / Toast(TOST)

年平均成長率(CAGR)30%、潤沢なキャッシュポジション、無借金体質、さらに利益率も改善中です。1年以内に6億ドルのフリーキャッシュフローを目指しています。株価目標は2026年夏までに1株60ドルです。

ユニティ・ソフトウェア / Unity Software(U)

非常に優れた「インフレクション銘柄」であり、新経営陣のもとで大規模な変革を進めています。収益性重視の運営にシフトし、2025年には3億5,000万ドルのフリーキャッシュフローを目指しています。株価目標は2026年夏までに1株45ドルです。

ドキュサイン / DocuSign(DOCU)

過去5年間で初めて、2026年度には請求額の成長加速が見込まれています。依然として成長余地を残しており、株価も割安で、フリーキャッシュフローは非常に堅調です。株価目標は2026年夏までに1株130ドルです。

スノーフレーク / Snowflake(SNOW)

景気後退に強いビジネスモデルを持ち、将来の予想フリーキャッシュフローの40倍という水準で取引されています。主要顧客は大企業であり、不況下でも安定した収益が期待できると考えています。

※私は上記のすべての銘柄をロングで保有しています。

🚀お気に入りのアナリストをフォローして最新レポートをリアルタイムでGET🚀

マイケル・ウィギンズ・ デ・オリベイラ氏はテクノロジー銘柄やエネルギー銘柄に関するレポートを毎週複数執筆しており、プロフィール上にてフォローをしていただくと、最新のレポートがリリースされる度にリアルタイムでメール経由でお知らせを受け取ることができます。

さらに、その他のアナリストも詳細な分析レポートを日々執筆しており、インベストリンゴのプラットフォーム上では「毎月約100件、年間で1000件以上」のレポートを提供しております。

そのため、オリベイラ氏の最新レポートに関心がございましたら、是非、フォローしていただければと思います!

📢 知識は共有することでさらに価値を増します

✨ この情報が役立つと感じたら、ぜひ周囲の方とシェアをお願いいたします✨

アナリスト紹介:マイケル・ウィギンズ・ デ・オリベイラ

📍テクノロジー&エネルギー担当

オリベイラ氏のその他のテクノロジー&エネルギー銘柄のレポートに関心がございましたら、こちらのリンクより、オリベイラ氏のプロフィールページにてご覧いただければと思います。

インベストリンゴでは、弊社のアナリストが「高配当銘柄」から「AIや半導体関連のテクノロジー銘柄」まで、米国株個別企業に関する分析を日々日本語でアップデートしております。さらに、インベストリンゴのレポート上でカバーされている米国、及び、外国企業数は「250銘柄以上」(対象銘柄リストはこちら)となっております。米国株式市場に関心のある方は、是非、弊社プラットフォームより詳細な分析レポートをご覧いただければと思います。