トランプ就任で株価は上がるのか?足元の就任前の金利やドルの動きは、2016年の就任式直前の動きと類似しており株高に期待?

ジェームズ・ フォード

ジェームズ・ フォード- 本稿では、「トランプ就任で株価は上がるのか?」という疑問に答えるべく、足元のトランプ大統領就任式前の金利やドルの推移を前回の2016年の就任式直前の推移との詳細比較を通じて、今後の米国株の見通し、並びに、私の最新のマクロETFポートフォリオの動向を詳しく解説していきます。

- 2025年の米国株式市場は赤字スタートとなったが、CPI発表後の市場の動きは落ち着きを見せ、利下げや流動性の増加が株式市場を支える要因になると予想しています。

- トランプ政権の政策やドル安期待、金利動向などが市場に影響を与えており、量的緩和(QE)の可能性が今後の注目ポイントと見ています。

- 米国株式市場は一部のデータや発表に過剰反応する傾向があるものの、経済の堅調さやFRBの政策によって下落は押し目買いのチャンスになる可能性もあると考えています。

はじめに

2025年のマーケットは赤字スタート。利下げへの期待が、私に言わせれば的外れな利上げ予想に取って代わられたようです。

しかし、CPI(消費者物価指数)の発表が予想通りの結果だったことで、この動きは一旦収まった模様。さて、次はどうなるのでしょうか?

私の見解では、経済が堅調で市場への流動性もさらに増加する中、株式が好調を維持する理由は十分にあると考えています。

仮に経済が悪化したとしても、FRB(米連邦準備制度)は量的緩和(QE)の再開の機会を逃さないでしょう。また、金利があまりに高くなった場合にも同様のことが起こり得ます。

今回の下落を受け、マクロ系投資家たちは債券に対して悲観的になりすぎているように見えますが、これは上昇余地があることを意味します。また、少なくとも第1四半期までは流動性が市場に供給され続ける可能性も高いと見ています。

そのため、個人的には今回の下落は買いのチャンスであると考えています。実際に私もそうしており、マクロポジションを一部増やすとともに、新たな2つのトレードを開始しました。

本稿で学べること:

・なぜ市場が過剰反応したのか

・なぜ流動性に強気なのか

・トランプ政権がマクロ経済政策に与える影響

・私の考える2025年に向けた最適なポジショニング方法

市場の反応が過剰すぎる件

原因は0DTEオプションなのか、それとも新世代のレディット(RDDT)トレーダーたちなのか、あるいは単純に人間の本能なのかもしれませんが、少しでも予想外の発表があると、市場は毎回過剰に反応しているように思えます。

先週、堅調な雇用統計が利下げの期待を完全に打ち砕き、市場を急落させました。しかし、これは二重の意味で過剰反応だったと言えます。

1. 少し雇用が改善しただけで「利下げなし」と判断するのは妥当でしょうか?

2. また、経済が堅調な中で、たった2~3回の利下げがそれほど大きな意味を持つのでしょうか?

要するに、たった1つのデータポイントでここまで市場が動くべきではないのですが、市場は極端に走りがちです。昨年のある時点では、2025年に6回の利下げを織り込んでいましたが、それが3回になり、ゼロになり、今では利上げを語る人さえいます。

しかし、少し弱めのCPIが市場を再び活気づけたようです。

米国コアCPI(前年比 / %)

(出所:Bloomberg)

金利は当面のピークを迎えた可能性があります。

2025年6月18日のFOMC会合におけるターゲット金利の確率

(出所:CME)

CME先物のデータによると、6月までにもう1回の25ベーシスポイント利下げが行われる確率が再び44.6%まで上昇しました。また、2回の利下げが行われる確率も約13%から20%近くに増加しています。先週までは利下げの可能性はゼロと見られていましたが、今週は3月までに利下げがあるかもしれないとの見方が出ています。

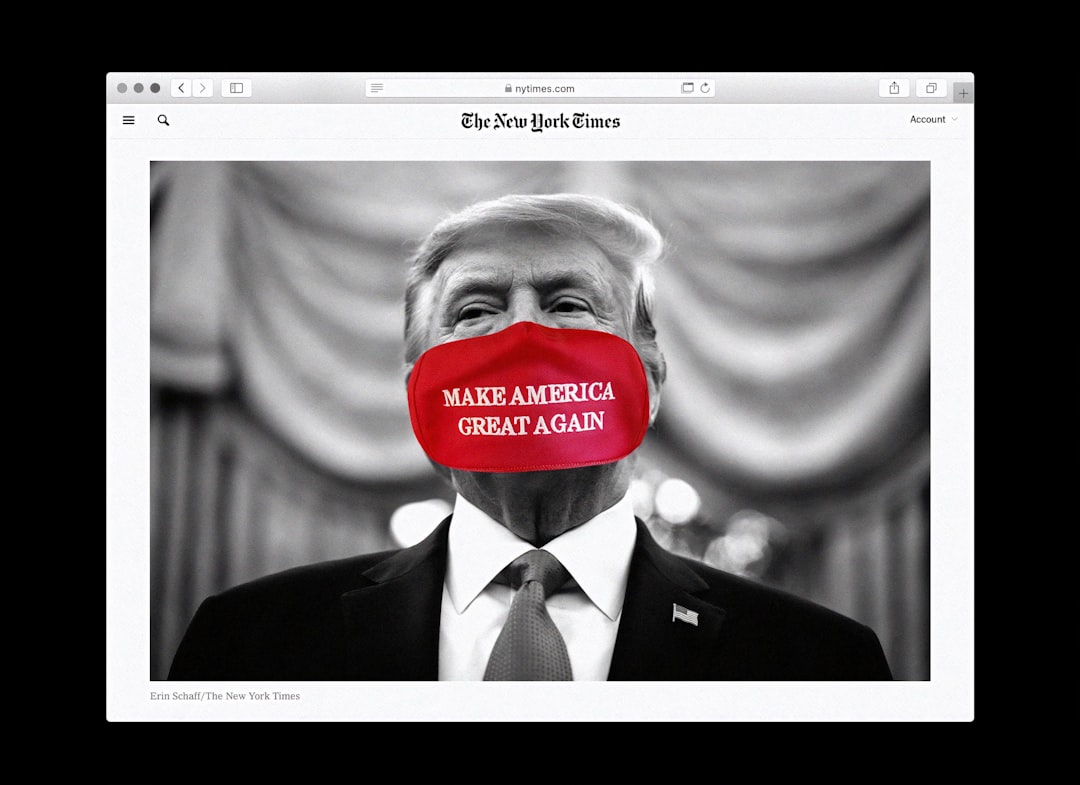

トランプ要因によるボラティリティ

ドナルド・トランプ氏の影響によるボラティリティが見られる可能性もあります。トランプ氏の大統領就任式が間近に迫っているものの、彼が実際に何をするのか、完全には明らかになっていません。ただし、大まかな見通しはあるというのも現状です。

米国10年債利回り推移(2015年~2018年)

(出所:TradingView)

金利やドルの動きは、2016年の就任式直前に急上昇し、その後反転し始めた時と非常によく似ています。

そして、結局のところ、トランプ政権には期待できる点が多いと思います。

・市場や暗号資産にフレンドリーな政策

・ベセント氏が財務長官候補に挙がるなど、成功したヘッジファンドマネージャーの起用

・政府効率化省(DOGE)のリーダーにイーロン・マスク氏を据える可能性

関税や外交政策についてはまだ未定ですが、以前も述べたように、トランプ氏を含めて「誰もがドル安を望んでいる」と言えます。

ドルインデックス推移

(出所:TradingView)

そして、私の見立てでは、ドルは正式に「ピークを迎えた」と考えています。

量的緩和(QE)の可能性は量的引き締め(QT)より高い

たとえ今後状況が悪化したとしても、利上げよりも量的緩和(QE)の実施に近いと私は考えます。

こちらは、Stenoresearchのアンドレアス・ステノ氏がMacro Mondayポッドキャストで紹介した流動性サイクルの概要です。

(出所:Macro Monday)

量的緩和(QE)後、FRBは徐々に資産購入を縮小し(テーパリング)、次に量的引き締め(QT)に移行します。この引き締めが行き過ぎると、FRBはTGA(財務省一般勘定)やRRP(逆レポ取引)を活用して量的均衡(QB)を維持しようとし、その後に利下げを実施し、再びQEに戻る流れになります。

実際、市場が何らかの口実を与えれば、FRBがすぐに動く準備をしていると私は考えます。もし米国債の債券利回りがさらに上昇するようであれば、FRBが2022年の「イギリス国債危機」に対応したイングランド銀行(BoE)の例を参考にする可能性も十分にあり得るでしょう。

また、私はマクロ経済、並びに、注目のテクノロジー銘柄に関するレポートを毎週複数執筆しており、私のプロフィール上にてフォローしていただければ、最新のレポートがリリースされる度にリアルタイムでメール経由でお知らせを受け取ることが出来ます。

加えて、その他のアナリストも詳細な分析レポートを日々執筆しており、インベストリンゴのプラットフォーム上では「毎月約100件、年間で1000件以上」のレポートを提供しております。

私のテクノロジー関連銘柄やマクロ経済に関する最新レポートを見逃さないために、是非、フォローしていただければと思います!

マクロポートETFフォリオの更新:トランプ政権に向けたポジショニングとは?

これを踏まえ、2025年度第1四半期および2025年全体に向けて、どのようにポジションを取るべきでしょうか?

私が数週間前に韓国株へのエクスポージャーを増やすという大胆な動きを行ったことを覚えているでしょうか?

iシェアーズMSCI韓国ETFの推移

(出所:TrendSpider)

その結果、iシェアーズMSCI韓国ETF(EWY)は好調に上昇し、このポジションだけで既に3.2%の利益を得ています。

また、iシェアーズMSCI韓国ETFに関しては、下記のレポートで詳しく解説しておりますので、併せてご覧いただければと思います。

加えて、先週、私が米国マクロ経済を見通す上で使用している「マクロマトリックス」を更新しました。その分析から、リセッションに近づいてはいるものの、まだ突入しておらず、今回の下落は買いのチャンスだったことが分かりました。

この点に関しても、下記の分析レポートにて詳細に解説しておりますので、インベストリンゴのプラットフォーム上にて、併せてご覧いただければと思います。

そして、本日、マクロポートフォリオに新たに2つのポジションを追加しました。

早速詳しく見ていきましょう!

米国2年債のロング

US Treasury 2 Year Note ETF(UTWO)の株価推移

(出所:TrendSpider)

リスク調整後の観点から、これは非常に理にかなった選択だと考えています。FRBの利下げが市場に過小評価されており、実際に反転の兆しが見られます。MACDは強気のシグナルを示し、RSIも急速に上昇しています。

iシェアーズ米国国債20年超ETF(TLT)よりも合理的な選択肢で、適度なリターンとリスクヘッジの両方を提供してくれると考えています。

iShares MSCI USA Momentum Factor ETF(MTUM)

(出所:TrendSpider)

iShares MSCI USA Momentum Factor ETF(MTUM)も追加しました。このETFはMSCI USA Momentum SR Variant Indexを追跡するもので、主な保有銘柄は以下の通りです。

(出所:Seeking Alpha)

簡単に言えば、テクノロジー、金融、生活必需品セクターをバランスよく含んだモメンタム株への投資です。

現在の状況では、純粋なインベスコQQQトラスト(QQQ:NASDAQ100指数)投資よりも、こちらの方が上昇の恩恵を受けやすいと考えています。

まとめ

以上より、私のマクロETFポートフォリオは以下のような構成になりました。また、ポートフォリオの詳細はこちらのリンクよりご覧いただけます。

(出所:Snowball Analytics)

iシェアーズ ラッセル 2000 ETF(IWM)、ビットコイン(BTCUSD)、iシェアーズ MSCIエマージング・マーケッツ ETF(EEM)が主な保有銘柄です。

要するに、2025年にドルが下落することを見越した投資戦略と言えるでしょう。

また、マクロETFポートフォリオ以外にも、私は下記の3つのポートフォリオを運用しており、定期的に各ポートフォリオに関する分析レポートを執筆しております。

1️⃣ YOLOポートフォリオの詳細

2️⃣ EOW(エンド・オブ・ザ・ワールド)ポートフォリオの詳細

・ EOW(エンド・オブ・ザ・ワールド)ポートフォリオとは?

3️⃣ スイングポートフォリオの詳細

4️⃣ マクロETFポートフォリオの詳細

直近では、2024年のポートフォリオ全体の振り返りと2025年の注目銘柄に関して、下記のレポートを執筆しておりますので、併せてご覧いただければと思います。

2024年の振り返り

2025年の注目株

また、私はマクロ経済、並びに、注目のテクノロジー銘柄に関するレポートを毎週複数執筆しており、私のプロフィール上にてフォローしていただければ、最新のレポートがリリースされる度にリアルタイムでメール経由でお知らせを受け取ることが出来ます。

加えて、その他のアナリストも詳細な分析レポートを日々執筆しており、インベストリンゴのプラットフォーム上では「毎月約100件、年間で1000件以上」のレポートを提供しております。

私のテクノロジー関連銘柄やマクロ経済に関する最新レポートを見逃さないために、是非、フォローしていただければと思います!

アナリスト紹介:ジェームズ・ フォード

📍米国マクロ経済&テクノロジー担当

(1).1737189020528.png)

フォード氏のその他のテクノロジー関連銘柄やマクロ経済のレポートに関心がございましたら、是非、こちらのリンクより、フォード氏のプロフィールページにアクセスしていただければと思います。

インベストリンゴでは、弊社のアナリストが「高配当銘柄」から「AIや半導体関連のテクノロジー銘柄」まで、米国株個別企業に関する分析を日々日本語でアップデートしております。さらに、インベストリンゴのレポート上でカバーされている米国、及び、外国企業数は「250銘柄以上」(対象銘柄リストはこちら)となっております。米国株式市場に関心のある方は、是非、弊社プラットフォームより詳細な分析レポートをご覧いただければと思います。